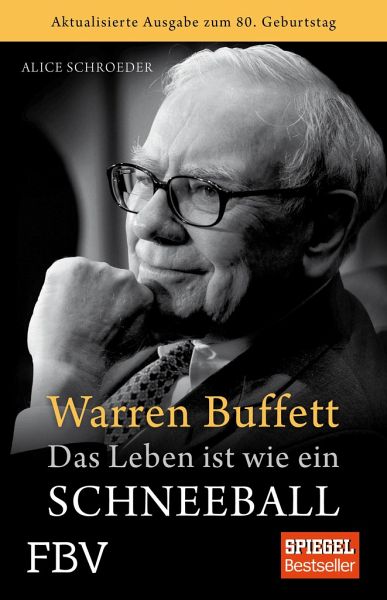

Warren Buffett - Das Leben ist wie ein Schneeball

Versandkostenfrei!

Sofort lieferbar

24,99 €

inkl. MwSt.

Weitere Ausgaben:

PAYBACK Punkte

0 °P sammeln!

Warren Buffett zählt seit Jahrzehnten zu den reichsten Menschen der Welt. Alice Schroeder erzählt in dieser aktualisierten Ausgabe die Geschichte seines bewegten Lebens. Buffett verbrachte unzählige Stunden mit der Autorin bei der Beantwortung von Fragen zu seiner Frau, seinen Kindern, zu seinen Geschäftspartnern und Freunden, gab bereitwillig Auskunft zu seiner Kindheit, öffnete seine Fotoalben, gewährte tiefe Einblicke in seine Arbeit, seine Denkweise, seine Kämpfe und Triumphe, legte aber auch seine Torheiten offen.»Das Leben ist wie ein Schneeball« ist ein einmaliger Akt der Coura...

Warren Buffett zählt seit Jahrzehnten zu den reichsten Menschen der Welt. Alice Schroeder erzählt in dieser aktualisierten Ausgabe die Geschichte seines bewegten Lebens. Buffett verbrachte unzählige Stunden mit der Autorin bei der Beantwortung von Fragen zu seiner Frau, seinen Kindern, zu seinen Geschäftspartnern und Freunden, gab bereitwillig Auskunft zu seiner Kindheit, öffnete seine Fotoalben, gewährte tiefe Einblicke in seine Arbeit, seine Denkweise, seine Kämpfe und Triumphe, legte aber auch seine Torheiten offen.»Das Leben ist wie ein Schneeball« ist ein einmaliger Akt der Courage. Dieses Buch macht deutlich, dass auch Warren Buffett nur ein Mensch ist wie jeder andere auch, mit Stärken und Schwächen.Alice Schroeder gelang es auf eindrucksvolle Weise, eine der faszinierendsten Erfolgsgeschichten unserer Zeit auf Papier zu verewigen.